经历剧烈的政策冲击,光伏市场规模仍在2018年成长到101GW,且成长动能还会延续,2019年全球需求可望站上110GW的新高,需求增强的同时也有分散化的现象,GW级市场将从2016年的6个成长到2019年的16个,前五大市场的总市占率则将由81.4%下降至约65%。

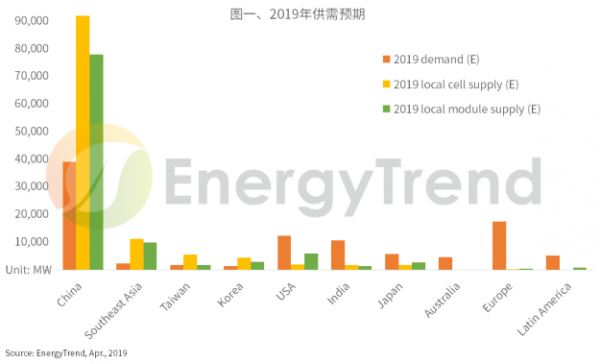

相对于市场的分散化,供应端则持续往亚洲集中。根据EnergyTrend的产能数据库,全球电池、组件产能分别有69%、64%设置于中国,更分别有高达92%、85%的产能位于印度以外的亚洲地区。进一步分析2019年主要市场的供需状况,中国大陆、东南亚、台湾地区、韩国均属供过于求的地区,而美国、印度、欧洲等地则必须从这些地区进口产品以满足市场需求。

贸易壁垒下的竞争分析

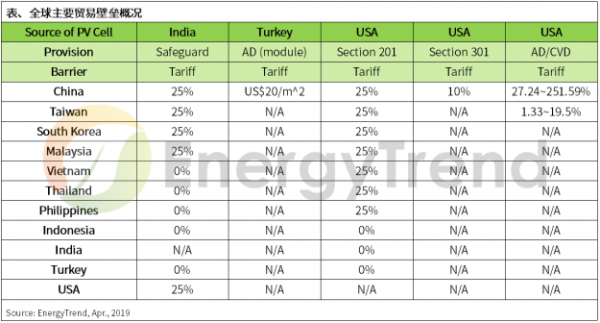

光伏市场的国际贸易关系自2012年起即持续受到贸易壁垒影响,2018年更接连发生美国201、印度防卫性关税、欧洲MIP结束、美国301等剧烈变动,使市况混沌不明。

由于终端市场仍然存在,供应端如何配合就成了问题。根据各国市场的状况来看,供应端的产品流向有两大型式:

- 直接出口

澳大利亚、日本、东南亚等没有贸易壁垒的市场,各地产品进出口不受任何限制。此类市场的组件采购商首重组件的性价比、品牌与保固、发电质量等面向,中国的一线大品牌在这些面向最具优势。

- 加税后出口

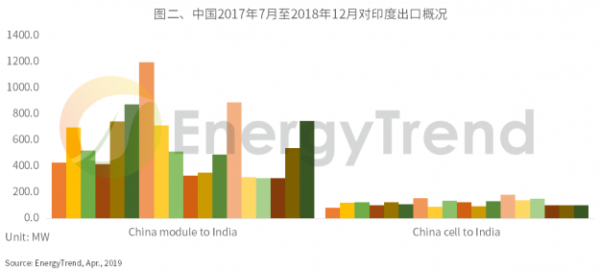

印度在2018年7月26日启动防卫性关税,然而观察中国对印度的出口状况,可见印度拉货需求虽在8-10月因政策反复而陷入低点,但11月之后的进口量明显回温。印度市场仍有需求缺口,且中国多晶组件加税后价格仍可控制在 US$0.29/W 以下,使印度的防卫性关税保护程度不足,仅有来自越南、泰国的免税组件有机会与税后的中国组件竞争。

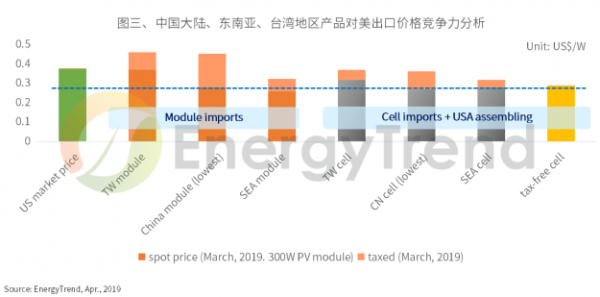

另一案例是美国。美国目前有约2.5GW电池与6.6GW的组件产能,对于2019年12.5GW的市场仍分别有10GW与5.9GW的需求缺口。土耳其、印度等国地产品虽完全免税,但其产能有限,产品性价比亦不如主要的亚洲供货商,因此美国必定会从亚洲进口产品。在每年2.5GW的电池免税额度用完后,就需进口课税产品。以台湾地区、中国大陆、东南亚的电池与组件价格来分析,最具优势的是东南亚电池加上美国组件封装,即图三的蓝线所示。其次是直接由东南亚进口组件。

中国大陆与台湾地区目前仍受中美双反税覆盖,综合税率高于其他产地。台湾地区业者现行综合税率为26.33 – 49.5%,中国产能的综合税率则为62.24–286.59%,但台湾地区产品的价格较高,因此双方最低税率的税后价格在伯仲之间。不过,因台湾地区对美外销以电池片为主,而中国大多是由垂直一体化厂家直接出口组件,所以主要是分别在电池与组件环节与东南亚产能竞争。

除前述两大形式外,贸易壁垒亦会造成供应递补与排挤两种现象。举例来说,印度的防卫性关税阻挡了马来西亚产能,若因此发生供给空缺,则可能由邻近而无关税的越南、泰国产能递补,或者由税后价格仍划算的中国产能递补。而供应排挤最明显的现象发生在欧洲。中国产品的价格在531新政后持续崩盘,且欧洲的MIP于2018年9月3日结束,使中国产品拥有极强的价格竞争力,市占率从2018年10月起就超过了五成,对台湾地区、韩国、东南亚等地造成了明显的排挤效应。

中国产能主宰市场,东南亚供货弹性最高

各产地所受限制不同,加上各地生产成本与产品市价有落差,在供应链于2H18起剧烈降价的情况下,各国贸易壁垒的实质门坎强度不一,全球产品流向亦十分混乱。整体来看,中国产能以其产品性价比与供货能力而主宰全球市场;台湾地区以电池片外销为主,且生产成本偏高,价格竞争力较弱,外销空间受到很大的挑战。相较之下,东南亚产能具有生产成本低、供货能力稳定、出口空间较大等优势。即使在贸易壁垒存在的地区,东南亚产能仍可依据市况变化来调配,供货弹性最高。

本文原刊登于集邦新能源网EnergyTrend,请见:

https://www.energytrend.cn/research/20190403-67059.html

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

This content is protected by copyright and may not be reused. If you want to cooperate with us and would like to reuse some of our content, please contact: editors@pv-magazine.com.

By submitting this form you agree to pv magazine using your data for the purposes of publishing your comment.

Your personal data will only be disclosed or otherwise transmitted to third parties for the purposes of spam filtering or if this is necessary for technical maintenance of the website. Any other transfer to third parties will not take place unless this is justified on the basis of applicable data protection regulations or if pv magazine is legally obliged to do so.

You may revoke this consent at any time with effect for the future, in which case your personal data will be deleted immediately. Otherwise, your data will be deleted if pv magazine has processed your request or the purpose of data storage is fulfilled.

Further information on data privacy can be found in our Data Protection Policy.